公募基金經理離職靜默期制度 現狀、挑戰與優化路徑

公募基金行業人才流動頻繁,基金經理離職現象日益受到市場關注。作為基金管理人與投資者之間的關鍵橋梁,基金經理的變動直接影響基金的穩定運作與投資者利益。為此,中國證監會及行業協會已初步建立起基金經理離職靜默期制度,旨在防范因人員變動引發的潛在風險。隨著市場環境與行業生態的演變,現行制度在具體執行與企業管理層面仍存在進一步完善的空間。

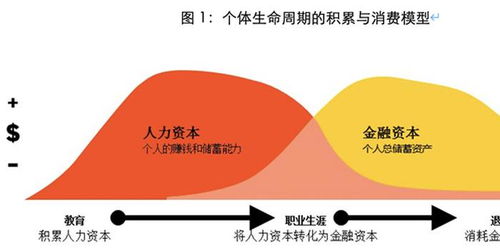

離職靜默期,通常指基金經理在離任后的一段時間內,不得從事與原任職機構有競爭關系或利益沖突的活動,尤其限制其立即到同業機構任職或公開發表市場觀點。這一制度的核心目標在于:第一,保護基金持有人的合法權益,防止因基金經理 abrupt departure(突然離職)導致投資策略中斷或機密信息泄露;第二,維護基金公司的團隊穩定與商業秘密,避免核心投研人才流失帶來過大的運營沖擊;第三,促進職業經理人市場的規范發展,引導從業人員恪守職業道德。

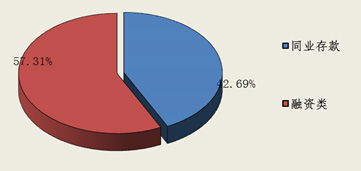

當前,我國公募基金經理離職靜默期主要依據《基金管理公司投資管理人員管理指導意見》等規范性文件執行,通常要求靜默期不少于3個月。但在實踐中,該制度面臨多重挑戰。靜默期時長與適用范圍缺乏差異化設計。對于管理大規模資金、涉及復雜策略的基金經理,較短的靜默期可能不足以覆蓋其離職影響;制度多聚焦于公募同業間的流動,對轉投私募、資管子公司或跨界任職的約束相對模糊。企業內部的配套管理機制參差不齊。部分基金公司在投研流程與風控體系中,對關鍵崗位的依賴度過高,未能形成有效的團隊協作與知識沉淀,使得靜默期的風險緩沖作用大打折扣。違規成本較低且監管追責難。若基金經理或接收方機構變相規避靜默期,如通過“顧問”“咨詢”等形式實質參與投資,現行處罰措施往往威懾力不足。

完善離職靜默期制度,需從監管與企業雙重視角協同推進。監管層面可考慮以下優化方向:一是實施分類、動態的靜默期管理。根據基金經理管理規模、產品特性、任職年限等因素,階梯式設置靜默期時長(例如3至12個月),并對轉入私募等特定領域加強披露與審查。二是強化全程監控與問責機制。借助行業協會與大數據平臺,跟蹤離職人員的執業動向,對疑似違規行為及時介入調查,并提高罰款、市場禁入等處罰力度。三是推動行業信用體系建設,將靜默期執行情況納入從業人員與機構的誠信檔案。

對企業管理而言,基金公司應主動將靜默期制度內化為風險管理的重要組成部分。其一,健全投研團隊與決策流程。通過構建以投資委員會為核心的集體決策機制,降低對單一明星經理的依賴,確保投資策略的延續性與穩定性。其二,完善人才激勵與約束機制。在薪酬、股權等激勵設計中,納入長期業績與合規條款,平衡人才流動與團隊保留;在勞動合同與競業協議中明確靜默期權利義務,提升法律約束力。其三,加強內部合規文化建設。定期開展職業道德培訓,使從業人員深入理解靜默期制度的保護意圖,而非視其為單純限制。

公募基金經理離職靜默期制度的完善,是一項涉及投資者保護、行業治理與企業管理的系統工程。只有通過監管規則的精細化、企業管理的主動化以及市場各方的共同恪守,才能在尊重人才合理流動的筑牢風險防線,推動公募基金行業邁向更高質量、更可持續的發展階段。

如若轉載,請注明出處:http://www.conguitos.cn/product/55.html

更新時間:2026-01-07 17:20:25